|

|

|

|||||||

| Аналитические прогнозы от брокерских компаний Аналитика от компаний предоставляющих брокерские услуги. Обсуждение ситуаций на валютном рынке, прогнозы. Фундаментальные, технические, видео обзоры валютного рынка. |

|

|

|

Опции темы | Поиск в этой теме | Опции просмотра |

|

|

|

|

#1 |

|

GR-Мастер

Регистрация: 14.09.2015

Сообщений: 1,300

2 | 2 |

0 0 4 | 4 |

0 0

|

LiteFinance аналитика. Утренний обзор рынка

EUR/USD Пара EUR/USD показывает слабый рост, корректируясь после «медвежьего» завершения прошлой недели, в результате чего инструмент отступил от локальных максимумов от 25 сентября. Котировки тестируют отметку 1.0525 на пробой вверх в ожидании появления новых драйверов на рынке. В центре внимания инвесторов сегодня будет находиться сентябрьская статистика по индексу потребительских цен в Италии: прогнозы предполагают, что показатель останется на уровне 0,2% в месячном выражении и 5,3% в годовом. Также в течение дня в ЕС будут представлены августовские сведения о динамике торгового баланса, а в США — ежемесячный отчёт о состоянии бюджета от ФРС США, где ожидается дефицит на уровне 78,6 млрд долларов в августе после профицита в 89,0 млрд долларов месяцем ранее. Инвесторы по-прежнему пытаются оценить перспективы дальнейшего ужесточения денежно-кредитной политики со стороны европейского и американского регуляторов. «Ястребы» не исключают ещё одного повышения стоимости заимствований в ноябре, однако основным сценарием на текущий момент представляется сохранение выжидательной позиции, учитывая постепенное снижение инфляционного давления. GBP/USD Пара GBP/USD торгуется с незначительным ростом, восстанавливаясь после довольно активного снижения в конце прошлой недели. Инструмент вновь тестирует отметку 1.2160 на пробой вверх, однако активность на рынке остаётся достаточно низкой. Участники торгов не спешат открывать новые позиции в преддверии завтрашней публикации статистики по рынку труда Великобритании за август. Прогнозы предполагают дальнейшее сокращение уровня занятости на 195,0 тыс после –207,0 тыс в предыдущем месяце, а уровень безработицы при этом может сохраниться на отметке 4,3%. В свою очередь, показатель средней заработной платы с учётом премий может скорректироваться с 8,5% до 8,3%, а без учёта премий — остаться на уровне 7,8%. Кроме того, в среду в Великобритании будут представлены данные по инфляции: в сентябре индекс потребительских цен может подняться с 0,3% до 0,4%, а в годовом выражении аналитики предполагают замедление динамики с 6,7% до 6,5%. В США сегодня будет опубликован августовский отчёт о состоянии бюджета, а завтра — сентябрьские данные по розничным продажам, которые могут сократиться с 0,6% до 0,2%, в то время как показатель без учёта автомобилей может замедлиться с 0,6% до 0,1%, а также по промышленному производству — эксперты ожидают замедления динамики с 0,4% до 0,1%. AUD/USD Пара AUD/USD показывает умеренный рост, отыгрывая потери прошлой недели, когда были обновлены локальные минимумы от 3 октября. Заметное давление на инструмент в прошлую пятницу оказала статистика из Китая. Так, индекс потребительских цен в сентябре замедлился с 0,3% до 0,2%, в то время как аналитики не ожидали каких-либо изменений, а в годовом выражении показатель зафиксировался на нулевой отметке после 0,1% в предыдущем месяце и при прогнозе в 0,2%. Индекс цен производителей за аналогичный период снизился на 2,5% после –3,0%, тогда как эксперты предполагали –2,4%. При этом экспорт из Китая в сентябре опустился на 6,2%, что оказалось заметно лучше предполагаемого снижения на 8,3%, а импорт также потерял 6,2% после –7,3% месяцем ранее. В результате профицит торгового баланса поднялся с 68,36 млрд долларов до 77,71 млрд долларов, значительно превысив ожидаемые 70,0 млрд долларов. В свою очередь, индекс потребительского доверия от Мичиганского университета в США в октябре сократился с 68,1 пункта до 63,0 пункта, тогда как аналитики рассчитывали на 67,4 пункта. USD/JPY Пара USD/JPY показывает смешанную динамику, удерживаясь в районе 149.40. Инструмент вновь отступает от психологической отметки 150.00, хотя в конце прошлой недели ему так и не удалось приступить к её тестированию. Давление на позиции американской валюты, помимо технических факторов, оказала слабая макроэкономическая статистика. Так, октябрьский индекс потребительского доверия от Мичиганского университета показал снижение с 68,1 пункта до 63,0 пункта, тогда как аналитики предполагали 67,4 пункта. Кроме того, инвесторы опасаются закрепления котировок выше уровня 150.00, ожидая вмешательства со стороны Банка Японии. В прошлом году регулятор предпринимал подобные действия, что в итоге позволило иене восстановиться, однако пока ведомство сохраняет выжидательную позицию. Макроэкономические данные из Японии, опубликованные сегодня, не смогли оказать поддержки национальной валюте. Так, объёмы промышленного производства в августе сократились на 0,7%, тогда как эксперты рассчитывали на сохранение нулевой динамики, а в годовом выражении индикатор ускорил снижение с –3,8% до –4,4%. При этом показатель использования производственных мощностей вырос на 0,5% после –2,2% в предыдущем месяце. XAU/USD Пара XAU/USD снижается, корректируясь после резкого роста в прошлую пятницу, в результате чего были обновлены локальные максимумы от 20 сентября. Инструмент тестирует отметку 1920.00, ожидая появления новых драйверов на рынке. Поддержку котировкам оказывает рост напряжённости на Ближнем Востоке по мере обострения палестино-израильского конфликта. Помимо этого, инвесторы оценивают перспективы дальнейшего увеличения стоимости заимствований мировыми центральными банками, предполагая, что ФРС США уже достигла пика в текущем цикле повышения значения, хотя аналитики допускают возможность ещё одной корректировки процентной ставки на 25 базисных пунктов в ноябре с вероятностью в 35,0%. Опубликованная на прошлой неделе макроэкономическая статистика может способствовать возобновлению ужесточения денежно-кредитной политики американским регулятором в текущем году. Так, индекс потребительской инфляции в сентябре прибавил 0,4% в месячном выражении и 3,7% в годовом, тогда как эксперты предполагали рост на 0,3% и 3,6% соответственно. Давление на позиции доллара США в прошлую пятницу также оказали данные по индексу потребительского доверия от Мичиганского университета: октябрьский показатель опустился с 68,1 пункта до 63,0 пункта при прогнозе в 67,4 пункта. Больше аналитики в блоге LiteForex https://www.litefinance.org/ru/blog/ |

|

|

|

|

|

#2 |

|

GR-Мастер

Регистрация: 14.09.2015

Сообщений: 1,300

2 | 2 |

0 0 4 | 4 |

0 0

|

LiteFinance аналитика.

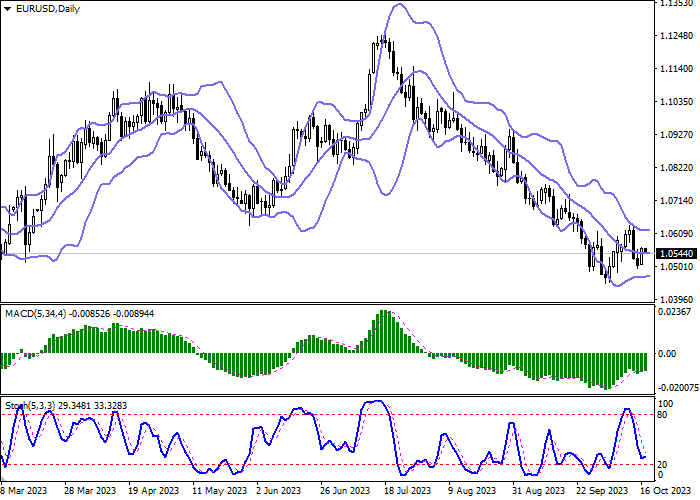

EUR/USD: инструмент консолидируется в ожидании новых драйверов Текущая динамика Пара EUR/USD показывает незначительное снижение, корректируясь после роста накануне. Инструмент тестирует отметку 1.0550 на пробой вниз, однако активность на рынке остаётся достаточно низкой, поскольку инвесторы ожидают публикации новых драйверов. Сегодня в центре внимания будет находиться статистика по деловым настроениям от Центра европейских экономических исследований (ZEW). Прогнозируется, что индекс экономических настроений в еврозоне в октябре поднимется с –8,9 пункта до –8,0 пункта, а показатель настроений в деловой среде Германии вырастет с –11,4 пункта до –9,0 пункта, в то время как индекс оценки текущих экономических условий может снизиться с –79,4 пункта до –80,5 пункта. В США в течение дня будут представлены сентябрьские данные по розничным продажам и промышленному производству. Аналитики предполагают замедление динамики продаж с 0,6% до 0,3%, наряду с показателем без учёта автомобилей (с 0,6% до 0,2%), а также сокращение объёмов промышленного производства с 0,4% до 0,0%. Кроме того, на текущей неделе инвесторы будут оценивать статистику по инфляции в еврозоне. Ожидается, что в сентябре индекс потребительских цен останется без изменений на отметке 0,3% в месячном выражении и 4,3% в годовом. Уровни поддержки и сопротивления Полосы Боллинджера на дневном графике демонстрируют разворот в горизонтальную плоскость: ценовой диапазон незначительно сужается снизу, оставаясь достаточно просторным для текущего уровня активности на рынке. MACD растёт, сохраняя слабый сигнал на покупку (гистограмма располагается выше сигнальной линии). Стохастик, приблизившись к отметке «20», развернулся в горизонтальную плоскость, сигнализируя о рисках перепроданности единой валюты в сверхкраткосрочной перспективе. Уровни сопротивления: 1.0561, 1.0600, 1.0630, 1.0660. Уровни поддержки: 1.0500, 1.0450, 1.0400, 1.0350. Больше аналитики в блоге LiteForex https://www.litefinance.org/ru/blog/

|

|

|

|

|

|

#3 |

|

GR-Мастер

Регистрация: 14.09.2015

Сообщений: 1,300

2 | 2 |

0 0 4 | 4 |

0 0

|

LiteFinance аналитика.

Утренний обзор рынка EUR/USD Пара EUR/USD показывает смешанную динамику, консолидируясь вблизи отметки 1.0575. Инвесторы не спешат открывать новые позиции в преддверии публикации макроэкономической статистики из ЕС и США. Так, в центре внимания участников торгов окажутся сентябрьские данные по инфляции, а также выступление главы Европейского центрального банка (ЕЦБ) Кристин Лагард, которая может уточнить перспективы дальнейшего ужесточения денежно-кредитной политики регулятора. Прогнозы в отношении индекса потребительских цен предполагают, что показатели останутся на уровнях 0,3% в месячном выражении и 4,3% в годовом, а базовая инфляция ожидается на отметках 0,2% и 4,5% соответственно. В США в течение дня состоятся выступления представителей ФРС США, среди которых можно выделить Кристофера Уоллера, Джона Вильямса и Мишель Боумэн. Инвесторы пытаются понять, чего ожидать от заседаний регулятора до конца текущего года. Кроме того, завтра с речью выступит глава ведомства Джером Пауэлл. Также сегодня будет опубликована «Бежевая книга» — ежемесячный экономический обзор от ФРС США. Незначительную поддержку единой валюте оказывает опубликованный накануне отчёт от Центра европейских экономических исследований (ZEW) по деловой активности. Так, индекс экономических настроений в еврозоне в октябре поднялся с –8,9 пункта до 2,3 пункта, что оказалось существенно лучше прогнозов на уровне –8,0 пункта, а индекс настроений в деловой среде Германии укрепился с –11,4 пункта до –1,1 пункта, что также значительно превысило ожидаемые –9,0 пункта. GBP/USD Пара GBP/USD демонстрирует флэтовую динамику, консолидируясь вблизи отметки 1.2180. Инструмент показал умеренное снижение накануне, однако закрепиться на новых локальных минимумах ему так и не удалось, что было связано с ожиданиями сегодняшней публикации статистики в Великобритании. Так, индекс потребительских цен в сентябре остался на отметке 6,7% в годовом выражении, тогда как аналитики рассчитывали на замедление до 6,5%, а в месячном выражении поднялся с 0,3% до 0,5% при прогнозе в 0,4%. В то же время базовый индекс инфляции снизился с 6,2% до 6,1% при ожиданиях на уровне 6,0%. Индекс розничных цен скорректировался с 9,1% до 8,9% в годовом выражении и с 0,6% до 0,5% в месячном. Дополнительное давление на позиции британской валюты накануне оказали августовские данные по динамике средней заработной платы: индикатор с учётом премий замедлился с 8,5% до 8,1%, тогда как аналитики ожидали 8,3%, а без учёта премий — с 7,9% до 7,8%. Публикация остальной части данных по британскому рынку труда была перенесена на следующую неделю, поэтому влияние уже представленной статистики оказалось весьма ограниченным. Тем не менее, инвесторы получили ещё одно свидетельство в пользу сохранения стоимости заимствований Банком Англии на текущих уровнях вплоть до конца года NZD/USD Пара NZD/USD показывает слабый рост, восстанавливаясь после умеренного снижения накануне, в результате которого инструмент обновил локальные минимумы от 7 сентября. Заметную поддержку котировкам сегодня оказывают оптимистичные данные из Китая. Так, валовой внутренний продукт (ВВП) в третьем квартале прибавил 1,3% после повышения на 0,8% в предыдущем периоде, тогда как аналитики ожидали 1,0%. В годовом выражении темпы роста экономики замедлились с 6,3% до 4,9% при прогнозе в 4,4%. Объёмы промышленного производства в сентябре остались на отметке 4,5% вопреки ожиданиям на уровне 4,3%, а розничных продаж — ускорились с 4,6% до 5,5%, в то время как эксперты рассчитывали на 4,9%. Тем временем, давление на инструмент по-прежнему оказывает статистика из Новой Зеландии, опубликованная накануне: индекс потребительских цен в годовом выражении замедлился с 6,0% до 5,6% в третьем квартале при прогнозе в 5,9%, а в квартальном — ускорился с 1,1% до 1,8%, что также оказалось ниже ожидаемых 2,0%. Ослабление инфляции повышает вероятность того, что Резервный банк Новой Зеландии (РБНЗ) будет избегать дальнейшего повышения процентной ставки до конца текущего года. USD/JPY Пара USD/JPY развивает смешанную динамику, удерживаясь вблизи отметки 149.70. Инструмент не предпринимает активных попыток закрепиться выше психологического уровня 150.00, опасаясь вмешательства со стороны Банка Японии. В прошлом году регулятор уже прибегал к подобным мерам, однако в настоящий момент чиновники пока заняли выжидательную позицию. В свою очередь, доллар США получает поддержку со стороны макроэкономической статистики, представленной накануне. Так, объёмы розничных продаж в сентябре прибавили 0,7% после повышения на 0,8% в предыдущем месяце при прогнозе в 0,3%, а показатель без учёта продаж автомобилей замедлился с 0,9% до 0,6% при ожиданиях на уровне 0,2%. Объёмы промышленного производства выросли на 0,3%, тогда как эксперты рассчитывали на появление нулевой динамики. Месяцем ранее индикатор также был пересмотрен с 0,4% до 0,0%. Сегодня инвесторы ожидают выступлений представителей ФРС США, которые могут высказаться относительно возможности дальнейшего увеличения процентной ставки регулятором до конца текущего года. Кроме того, участники торгов заинтересованы в том, как долго ведомство планирует удерживать текущий уровень стоимости заимствований. Также в течение дня ожидается публикация «Бежевой книги», ежемесячного экономического обзора от ФРС США. XAU/USD Пара XAU/USD возобновила активный рост, тестируя отметку 1940.00 и обновляя локальные максимумы от 20 сентября. Опасения по поводу дальнейшего ухудшения ситуации на Ближнем Востоке создают значительный спрос на «безопасное» золото, которое конкурирует с долларом США, приносящим процентный доход, учитывая высокую процентную ставку. На сегодня запланирован визит президента США Джо Байдена в Израиль, что теоретически может помочь в вопросе деэскалации палестино-израильского конфликта, если риторика совместных заявлений будет более мягкой, чем ранее. Тем временем, участники торгов продолжают следить за перспективами ужесточения монетарной политики со стороны ведущих мировых центральных банков. Сегодня в центре внимания инвесторов окажется статистика по потребительским ценам в еврозоне за сентябрь, а также выступление главы Европейского центрального банка (ЕЦБ) Кристин Лагард. Прогнозы аналитиков предполагают, что индекс потребительских цен останется на отметках 0,3% в месячном выражении и 4,3% в годовом. В США состоится несколько выступлений представителей ФРС США, а также будет опубликована «Бежевая книга» — ежемесячный экономический обзора от регулятора. Ключевое выступление главы ведомства Джерома Пауэлла запланировано на завтра. Больше аналитики в блоге LiteForex https://www.litefinance.org/ru/blog/ |

|

|

|

|

|

#4 |

|

GR-Мастер

Регистрация: 14.09.2015

Сообщений: 1,300

2 | 2 |

0 0 4 | 4 |

0 0

|

LiteFinance аналитика.

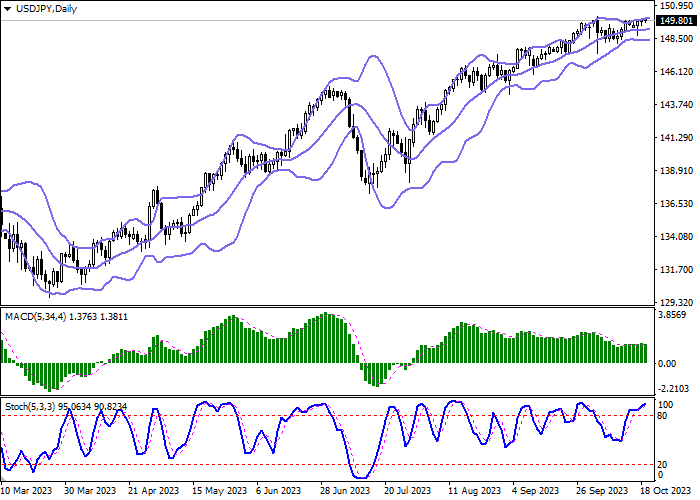

USD/JPY: пара удерживается у отметки 149.80 Текущая динамика Пара USD/JPY вновь слабо изменяется, удерживаясь вблизи отметки 149.80 и уровня психологического сопротивления 150.00. Несмотря на рост американской валюты практически по всему спектру рынка, динамика котировок остаётся осторожной, поскольку трейдеры опасаются вмешательства со стороны Банка Японии. Тем временем, регулятор не спешит с резкими заявлениями, ограничиваясь лишь общими формулировками, которые не предполагают каких-либо быстрых изменений. Низкая инвесторская активность сегодня также обусловлена ожиданиями выступления главы ФРС США Джерома Пауэлла, который резюмирует итоги последних макроэкономических публикаций в стране и заявления своих коллег. Сегодня в Японии была опубликована макроэкономическая статистика, которая не оказала заметного влияния на инструмент. Так, объёмы экспорта в сентябре прибавили 4,3% после –0,8% в предыдущем месяце, тогда как аналитики рассчитывали лишь на 3,1%, а импорт сократился на 16,3% после –17,7% в августе при прогнозе на уровне –12,9%. Сальдо торгового баланса повысилось до профицитного уровня в 62,4 млрд японских иен, что оказалось существенно лучше ожиданий инвесторов, которые предполагали дефицит на уровне 425,0 млрд иен. В пятницу в Японии будут представлены данные по национальному индексу потребительских цен за сентябрь. Прогнозируется замедление инфляции без учёта цен на свежие продукты питания с 3,1% до 2,7%. Уровни поддержки и сопротивления Полосы Боллинджера на дневном графике демонстрируют неуверенный рост. Ценовой диапазон расширяется сверху, освобождая «быкам» путь к новым локальным максимумам. MACD развернулся вниз, сформировав слабый сигнал на продажу (гистограмма расположилась ниже сигнальной линии). Стохастик, напротив, сохраняет достаточно активную восходящую направленность, но располагается в непосредственной близости от максимальных значений, указывая на риски перекупленности доллара США в сверхкраткосрочной перспективе. Уровни сопротивления: 150.00, 150.50, 151.00, 151.50. Уровни поддержки: 149.69, 149.30, 149.00, 148.47. Больше аналитики в блоге LiteForex https://www.litefinance.org/ru/blog/

|

|

|

|

|

|

#5 |

|

GR-Мастер

Регистрация: 14.09.2015

Сообщений: 1,300

2 | 2 |

0 0 4 | 4 |

0 0

|

LiteFinance аналитика.

Обзор рынка криптовалют На текущей неделе большинство ведущих цифровых активов пыталось расти: BTC торгуется в районе 29300.00 (+7,1%), ETH находится у отметки 1590.00 (+4,2%), USDT — в районе 1.0008 (+0,1%), BNB — в области 213.0 (+1,5%), а XRP — на уровне 0.5100 (+1,0%). Общая капитализация рынка выросла до 1,11 трлн долларов, а доля BTC увеличилась до 49,8%. Криптовалютный рынок начал развивать положительную динамику в понедельник после сообщения о том, что Комиссия по ценным бумагам и биржам США (SEC) не будет обжаловать августовское решение суда о неправомерности отказа преобразования траста GBTC от компании Grayscale Investments в биткоин-ETF. Повышение продолжилось на фоне сообщения от агентства Cointelegraph, согласно которому SEC одобрила заявку на запуск биткойн-ETF от iShares, подразделения компании BlackRock, однако вскоре выяснилось, что это не соответствует действительности, что вызвало коррекцию котировок большинства ведущих цифровых активов. Тем не менее, в настоящее время большинство инвесторов возобновило покупки: эксперты считают, что последние данные свидетельствуют о вероятности скорой смены позиции американских чиновников и разрешении запуска новых криптовалютных продуктов для институциональных инвесторов, но сроки изменения риторики неизвестны: некоторые аналитики полагают, что одобрение создания биткойн-ETF может случиться в начале 2024 годе, а генеральный менеджер Galaxy Digital Майк Новограц рассчитывает, что это случится до конца года. Согласно расчётам аналитической компании CryptoQuant, в случае одобрения спотового биткоин-ETF курс BTC сможет вырасти до 73,0 тыс американских долларов, а его капитализация — подняться на 155,0 млрд долларов. В настоящее время дополнительную поддержку рынку оказывает вчерашнее выступление главы ФРС США Джерома Пауэлла, который не подтвердил возможность дальнейшего повышения ставок, хотя и признал, что инфляция все ещё высока, и её снижение потребует дальнейшего замедления экономики. На этой неделе стало известно о подаче прокуратурой штата Нью-Йорк иска против компаний Gemini Trust, Genesis Global и Digital Currency по обвинению в мошенничестве с вовлечением 230,0 тыс инвесторов на общую сумму более 1,0 млрд долларов при помощи стейкинговой программы Earn. Корпорации вводили клиентов в заблуждение, заявляя, что продукт является низкорисковым. В случае вынесения обвинительного приговора организаторы должны будут выплатить крупные штрафы, возместить потери инвесторов, кроме того, суд может запретить их менеджменту заниматься любым бизнесом, связанным с торговлей ценными бумагами. Ситуация на рынке криптовалют остаётся сложной: на следующей неделе котировки основных цифровых активов могут консолидироваться или возобновить снижение. Больше аналитики в блоге LiteForex https://www.litefinance.org/ru/blog/ |

|

|

|

|

|

#6 |

|

GR-Мастер

Регистрация: 14.09.2015

Сообщений: 1,300

2 | 2 |

0 0 4 | 4 |

0 0

|

LiteFinance аналитика.

Утренний обзор рынка EUR/USD Пара EUR/USD показывает умеренное снижение в районе, корректируясь после «бычьего» завершения прошлой недели. Во вторник в центре внимания инвесторов окажется октябрьская статистика по деловой активности в производственном секторе и сфере услуг США и еврозоны от S&P Global. Прогнозы предполагают умеренный рост показателя в производственном секторе еврозоны с 43,4 пункта до 43,7 пункта, тогда как индекс в секторе услуг может остаться на отметке 48,7 пункта. В Германии ожидается увеличение показателя в производственном секторе с 39,6 пункта до 40,0 пункта и снижение индекса в секторе услуг с 50,3 пункта до 50,0 пункта. Прогнозы в отношении американских данных менее оптимистичны: деловая активность в производственном секторе может скорректироваться с 49,8 пункта до 49,5 пункта, а в секторе услуг — с 50,1 пункта до 49,9 пункта. В четверг будет опубликовано решение Европейского центрального банка (ЕЦБ) по процентной ставке, а также пройдёт пресс-конференция регулятора. Аналитики не ожидают от ведомства новых шагов, направленных на ужесточение денежно-кредитной политики, но при этом рассчитывают на «ястребиные» комментарии его представителей, поскольку инфляция в регионе остаётся значительно выше целевых уровней ЕЦБ. GBP/USD Пара GBP/USD развивает смешанные торги, консолидируясь вблизи отметки 1.2150. В пятницу, 20 октября, фунт показал неуверенный рост, несмотря на публикацию разочаровывающей макроэкономической статистики в Великобритании: так, объёмы розничных продаж в сентябре снизились на 0,9% после увеличения на 0,4% в предыдущем месяце при прогнозе в –0,1%, а в годовом выражении показатель сократился на 1,0% после –1,3% месяцем ранее, тогда как аналитики рассчитывали на нулевую динамику. Продажи без учёта топлива составили –1,0% в месячном выражении и 1,2% в годовом, что также оказалось значительно хуже ожиданий на уровне –0,4% и 0,0% соответственно. Позиции американской валюты, в свою очередь, оказались под давлением после публикации августовского отчёта о состоянии бюджета США, который с профицитного уровня в размере 89,0 млрд опустился до дефицитных –171,0 млрд долларов, в то время как эксперты предполагали –78,6 млрд долларов. Во вторник в Великобритании будет представлена статистика по рынку труда и динамике деловой активности в производственном секторе и сфере услуг. Прогнозируется снижение показателя занятости в августе на 198,0 тыс после –207,0 тыс месяцем ранее, а уровень безработицы ожидается на уровне 4,3%. При этом число заявок на пособие по безработице в сентябре может прибавить 2,3 тыс после повышения на 0,9 тыс в предыдущем месяце. NZD/USD Пара NZD/USD удерживается вблизи отметки 0.5820 и локальных минимумов ноября 2022 года. Позиции инструмента остаются под давлением на фоне усиления спроса на американскую валюту, которая по-прежнему рассматривается инвесторами в качестве основного актива-убежища. Дополнительное негативное влияние на новозеландский доллар оказывает статистика по экспорту и импорту, опубликованная в Новой Зеландии в прошлую пятницу. Так, объёмы экспорта в сентябре опустились с 4,97 млрд новозеландских долларов до 4,87 млрд новозеландских долларов, а импорт сократился с 7,24 млрд новозеландских долларов до 7,20 млрд новозеландских долларов, что привело к увеличению дефицита торгового баланса с –2,27 млрд новозеландских долларов до –2,32 млрд новозеландских долларов. При этом в годовом выражении дефицит сократился с –15,52 млрд новозеландских долларов до –15,33 млрд новозеландских долларов. Участники торгов также обратили внимание на итоги заседания Народного банка Китая, представленные в пятницу. Как и ожидалось, регулятор оставил процентную ставку на отметке 3,45%. В США завтра будет опубликована октябрьская статистика по деловой активности в производственном секторе и сфере услуг от S&P Global. Прогнозы предполагают снижение индекса в производственном секторе с 49,8 пункта до 49,5 пункта, а в секторе услуг — с 50,1 пункта до 49,9 пункта. USD/JPY Пара USD/JPY развивает флэтовую динамику торгов, удерживаясь в непосредственной близости от психологического уровня сопротивления 150.00. Несмотря на укрепление американской валюты практически по всему спектру рынка, инструмент пока не может преодолеть эту отметку. Инвесторы опасаются, что в случае дальнейшего резкого ослабления позиций иены, вмешаться в ситуацию может Банк Японии, как это уже происходило в прошлом году. Тем не менее, пока японский регулятор предпочитает занимать выжидательную позицию, а динамика инфляции в стране не сигнализирует в пользу полноценного ужесточения денежно-кредитной политики. Так, пятничные данные отразили снижение национального индекса потребительских цен в сентябре с 3,2% до 3,0%. Показатель без учёта цен на продукты питания и энергоносители скорректировался с 4,3% до 4,2%, а инфляция без учёта цен на свежие продукты питания — с 3,1% до 2,8%, что оказалось чуть лучше ожиданий рынка на уровне 2,7%. Завтра в Японии будет опубликована статистика по деловой активности от Jibun Bank в производственном секторе. Прогнозы предполагают незначительный рост индекса в октябре с 48,5 пункта до 48,9 пункта. В свою очередь, индекс деловой активности в производственном секторе от S&P Global в США может снизиться с 49,8 пункта до 49,5 пункта, а показатель в секторе услуг — с 50,1 пункта до 49,9 пункта. XAU/USD Пара XAU/USD показывает умеренный рост, восстанавливаясь после открытия с небольшим «медвежьим» гэпом. Инструмент несколько отступил от психологической отметки 2000.00 за выходные, однако спрос на золото остаётся достаточно высоким. Инвесторы обеспокоены обострением геополитического кризиса на Ближнем Востоке, опасаясь дальнейшей его эскалации. Кроме того, в ближайшее время аналитики не ожидают новых шагов, направленных на ужесточение денежно-кредитной политики от ведущих мировых финансовых регуляторов. В частности, на этой неделе состоятся заседания Банка Канады и Европейского центрального банка (ЕЦБ), где прогнозируется сохранение процентных ставок на прежних уровнях 5,00% и 4,50% соответственно. При этом аналитики рассчитывают, что тон официальных заявлений останется «ястребиным», учитывая сохранение инфляционного давления. Встреча Комитета по монетарной политике ФРС США состоится в ноябре, однако аналитики не ожидают новых шагов по ужесточению денежно-кредитной политики. Завтра в центре внимания инвесторов окажется блок макроэкономической статистики по деловой активности: прогнозы предполагают умеренный рост показателей в ЕС и Великобритании, тогда как в США ожидается снижение индекса в производственном секторе с 49,8 пункта до 49,5 пункта, а в сфере услуг — с 50,1 пункта до 49,9 пункта. Больше аналитики в блоге LiteForex https://www.litefinance.org/ru/blog/ |

|

|

|

|

|

#7 |

|

GR-Мастер

Регистрация: 14.09.2015

Сообщений: 1,300

2 | 2 |

0 0 4 | 4 |

0 0

|

LiteFinance аналитика. USD/JPY: доходность 10-летних облигаций Японии на неделе достигала десятилетнего максимума в 0,865%

Текущая динамика Пара USD/JPY показывает умеренный рост, тестируя отметку 150.40 и обновляя рекордные максимумы октября 2022 года. Американская валюта наконец сумела найти достаточно драйверов для движения вверх и закрепилась выше психологического уровня 150.00, после чего, напомним, инвесторы ожидают вмешательства со стороны Банка Японии. В свою очередь, доходность 10-летних государственных облигаций на неделе достигала нового десятилетнего максимума на отметке 0,865% на фоне ожиданий того, что финансовый регулятор может повысить верхний предел базового показателя, что станет сигналом о смене позиции по защите контроля над кривой доходности (YCC). Доллар США, в свою очередь, получает поддержку со стороны умеренно-оптимистичного макроэкономического фона, а также пользуется повышенным спросом в качестве актива-убежища на фоне развития геополитических кризисов в Восточной Европе и на Ближнем Востоке. Макроэкономическая статистика из США, опубликованная накануне, поддержала «быков. Так, в сентябре объёмы продаж новостроек выросли на 12,3% после –8,2% в предыдущем месяце, а в абсолютном выражении показатель поднялся с 0,676 млн до 0,759 млн, тогда как аналитики рассчитывали на 0,680 млн. В центре внимания инвесторов сегодня находится годовая статистика по динамике валового внутреннего продукта (ВВП) США за третий квартал: аналитики ожидают ускорения динамики роста национальной экономики с 2,1% до 4,2%. В пятницу в Японии будут опубликованы октябрьские данные по инфляции в регионе Токио, прогнозы по которым предполагают сохранение индекса без учёта цен на свежие продукты питания на прежнем уровне 2,5%. Уровни поддержки и сопротивления Полосы Боллинджера на дневном графике демонстрируют умеренный рост: ценовой диапазон изменяется незначительно, ограничивая потенциал развития «бычьих» настроений в сверхкраткосрочной перспективе. MACD растёт, сохраняя относительно прочный сигнал на покупку (гистограмма располагается выше сигнальной линии). Стохастик вновь развернулся в восходящую плоскость, но располагается в непосредственной близости от максимальных значений, что указывает на риски перекупленности доллара в сверхкраткосрочной перспективе. Уровни сопротивления: 150.50, 151.00, 151.50, 152.00. Уровни поддержки: 150.00, 149.69, 149.30, 149.00. Больше аналитики в блоге LiteForex https://www.litefinance.org/ru/blog/

|

|

|

|

|

|

#8 |

|

GR-Мастер

Регистрация: 14.09.2015

Сообщений: 1,300

2 | 2 |

0 0 4 | 4 |

0 0

|

LiteFinance аналитика. Утренний обзор рынка

EUR/USD Пара EUR/USD консолидируется вблизи отметки 1.0565, готовясь завершить неделю незначительным снижением, при том, что ещё во вторник евро обновил локальные максимумы от 20 сентября. Накануне котировкам удалось прервать активное развитие «медвежьего» тренда, в то время как новостной фон оставался неоднозначным, а инвесторы оценивали результаты заседания Европейского центрального банка (ЕЦБ). Как и ожидалось, регулятор оставил процентную ставку без изменений на уровне 4,50%, отметив, что дальнейшая денежно-кредитная политика будет определяться статистическими данными, что не исключает возможного повышения значения в будущем. При этом в ЕЦБ заявили, что инфляция в регионе продолжает снижаться, но, скорее всего, будет оставаться выше целевых уровней ещё длительное время. В свою очередь, американская валюта накануне получила поддержку от сильных данных из США. Так, в третьем квартале валовой внутренний продукт (ВВП) увеличился на 4,9% после повышения на 2,1% ранее при прогнозе в 4,2%, что стало самым большим ростом с четвёртого квартала 2021 года, отразив ослабление рисков наступления рецессии. При этом положительная динамика показателя частично нивелирует итоги «ястребиной» политики ФРС США: заседание регулятора состоится на следующей неделе, что также служит причиной текущей коррекции. GBP/USD Пара GBP/USD демонстрирует слабый рост, развивая неуверенный коррекционный импульс, сформированный накануне. Инструмент тестирует отметку 1.2140 на пробой вверх, приближаясь к минимальным отметкам начала недели. Фунт восстанавливается несмотря на публикацию сильной статистики из США, которая может привести к пересмотру перспектив дальнейшего повышения процентной ставки со стороны ФРС США. Так, валовой внутренний продукт (ВВП) США в третьем квартале ускорился с 2,1% до 4,9%, что оказалось выше ожиданий аналитиков на уровне 4,2%, а дефлятор ВВП поднялся с 1,7% до 3,5% при прогнозе в 2,5%. Оптимизм от более стремительных темпов роста американской экономики частично компенсировала статистика по рынку труда: число первичных заявок на пособия по безработице за неделю на 20 октября увеличилось с 200,0 тыс до 210,0 тыс, тогда как эксперты предполагали 208,0 тыс, а количество повторных обращений за неделю на 13 октября — с 1,727 млн до 1,790 млн при ожиданиях на уровне 1,740 млн. Сдержанную поддержку британской валюте оказывает оптимизм в отношении роста деловой активности в Великобритании. Так, индекс в производственном секторе от S&P Global в октябре поднялся с 44,3 пункта до 45,2 пункта при прогнозе в 45,0 пункта, а составной показатель — с 48,5 пункта до 48,6 пункта. Аналитики ожидают итогов заседаний ФРС США и Банка Англии, которые пройдут на следующей неделе. Предполагается, что оба регулятора оставят параметры монетарной политики без изменений AUD/USD Пара AUD/USD показывает довольно активный рост, восстанавливаясь после резкого снижения в среду, когда инструмент оказался под давлением после публикации статистики по инфляции в Австралии. Индекс потребительских цен ускорился с 5,2% до 5,6% в сентябре, тогда как аналитики ожидали более сдержанного роста до 5,4%, в квартальном выражении показатель прибавил 1,2%, а в годовом — 5,4%, что также оказалось выше прогнозов в 1,1% и 5,3% соответственно. При этом позднее глава Резервного банка Австралии (РБА) Мишель Буллок отметила, что текущий рост инфляции является вполне прогнозируемым и регулятор по-прежнему анализирует необходимость дальнейшего повышения процентной ставки. Сегодня в Австралии были опубликованы данные по индексу цен производителей: показатель ускорился с 0,5% до 1,8% в третьем квартале и замедлился с 3,9% до 3,8% в годовом выражении. В центре внимания инвесторов сегодня остаётся макроэкономическая статистика из США. В частности, будет опубликован ценовой индекс на расходы на личное потребление, а также индекс потребительского доверия от Мичиганского университета. Предполагается, что расходы на личное потребление продемонстрируют умеренный рост с 0,1% до 0,3% в месячном выражении и снижение с 3,9% до 3,7% в годовом, а индекс потребительского доверия останется на отметке 63,0 пункта. USD/JPY Пара USD/JPY показывает неуверенное коррекционное снижение, отступая от рекордных максимумов, обновлённых накануне. Инструмент тестирует отметку 150.15 на пробой вниз, в то время как позиции американской валюты остаются достаточно прочными на фоне публикации сильной статистики из США. Так, валовой внутренний продукт (ВВП) США в третьем квартале ускорился с 2,1% до 4,9%, что оказалось заметно лучше ожиданий рынка в 4,2%. Кроме того, объёмы заказов на товары длительного пользования в сентябре прибавили 4,7% после –0,1% месяцем ранее, тогда как аналитики рассчитывали на 1,5%. Объёмы заказов без учёта транспорта выросли на 0,5% при прогнозе в 0,2%. В свою очередь, некоторую поддержку иене сегодня оказали данные из Японии: индекс потребительских цен в регионе Токио в октябре увеличился на 3,3% после 2,8% в предыдущем месяце. При этом, инфляция без учёта цен на продукты питания и энергоносители скорректировалась с 3,9% до 3,8% из-за пересмотра сентябрьского показателя в сторону роста. XAU/USD Пара XAU/USD показывает незначительный рост, тестируя отметку 1990.00 на пробой вверх и обновляя локальные максимумы от 20 октября. Как и прежде, поддержку инструменту оказывают растущие опасения относительно дальнейшей эскалации конфликта на Ближнем Востоке, что отчасти перекрыло оптимизм после вчерашней публикации макроэкономической статистики из США. Так, темпы валового внутреннего продукта (ВВП) в третьем квартале ускорились с 2,1% до 4,9%, опередив прогнозы на уровне 4,2%. Также стоит отметить, что рост американской экономики может привести к пересмотру перспектив денежно-кредитной политики ФРС США. Укрепление экономической активности и высокий потребительский спрос ослабляют эффект от мер, направленных на сдерживание инфляции, в связи с чем в американском регуляторе неоднократно заявляли, что говорить о снижении процентной ставки пока рано. Тем временем, на текущей неделе Банк Канады и Европейский центральный банк (ЕЦБ) оставили значения на прежних отметках. На следующей неделе состоятся заседания Банка Англии и ФРС США. Вполне вероятно, что оба регулятора также сохранят параметры денежно-кредитной политики без изменений, но укажут на возможность нового повышения стоимости заимствований в дальнейшем. Больше аналитики в блоге LiteForex https://www.litefinance.org/ru/blog/ |

|

|

|

|

|

#9 |

|

GR-Мастер

Регистрация: 14.09.2015

Сообщений: 1,300

2 | 2 |

0 0 4 | 4 |

0 0

|

LiteFinance аналитика. Утренний обзор рынка

EUR/USD Пара EUR/USD показывает смешанную динамику торгов, консолидируясь вблизи отметки 1.0700 и локальных максимумов от 9 ноября. Участники торгов не спешат открывать новые позиции в преддверии сегодняшней публикации макроэкономической статистики из США по инфляции. Прогнозы предполагают замедление индекса потребительских цен в октябре с 0,4% до 0,1% в месячном выражении и с 3,7% до 3,3% в годовом. При этом базовый показатель без учёта цен на продовольствие и энергоносители, вероятно, останется на уровнях 0,3% и 4,1%, соответственно. Эти данные окажут решающее влияние на дальнейшую политику ФРС США, которая, как показали выступления представителей регулятора на прошлой неделе, по-прежнему не исключает возможности дальнейшего повышения стоимости заимствований. Кроме того, сегодня инвесторы будут оценивать данные по динамике валового внутреннего продукта (ВВП) и уровню занятости еврозоны за третий квартал, а также сведения по деловой активности в еврозоне и Германии от Центра европейских экономических исследований (ZEW) за ноябрь. Экономисты ожидают замедления экономики еврозоны на 0,1% в квартальном выражении после –0,1% за предыдущий период, а в годовом выражении показатель может прибавить 0,1%. Уровень занятости прогнозируется приблизительно на прежних значениях 0,2% в квартальном выражении и 1,3% в годовом. В свою очередь, индекс оценки текущих экономических условий от ZEW может скорректироваться с –79,9 пункта до –76,7 пункта. GBP/USD Пара GBP/USD тестирует отметку 1.2295, обновляя локальные максимумы от 9 ноября. Британские инвесторы оценивают статистику по рынку труда за сентябрь–октябрь, которая отразила стремительный рост числа заявок на пособие по безработице с 9,0 тыс до 17,8 тыс, в то время как занятость за предыдущий трёхмесячный период скорректировалась с –82,0 тыс до 54,0 тыс, позволив остаться показателю безработицы на уровне 4,2%, хотя прогнозы экспертов предполагали его рост до 4,3%. В США участники торгов будут оценивать октябрьскую статистику по инфляции. Аналитики рассчитывают на снижение индекса потребительских цен с 3,7% до 3,3% в годовом выражении, тогда как базовый показатель, вероятно, останется в районе 4,0%. Дальнейшее ослабление ценового давления укрепит уверенность инвесторов в том, что ФРС США вряд ли вернётся к повышению стоимости заимствований, несмотря на достаточно «ястребиные» комментарии представителей регулятора на прошлой неделе. AUD/USD Пара AUD/USD незначительно снижается, удерживаясь вблизи отметки 0.6370. Смешанная динамика торгов пришла на смену относительно уверенному росту инструмента в понедельник, когда австралийскому доллару удалось восстановить позиции после стремительного ралли на прошлой неделе. При этом макроэкономических сигналов на рынке накануне появлялось мало, а инвесторы занимали выжидательную позицию в преддверии сегодняшней публикации октябрьской статистики по инфляции в США. Прогнозы предполагают сокращение индекса потребительских цен с 0,4% до 0,1% в месячном выражении и с 3,7% до 3,3% в годовом, оказав ключевое влияние на дальнейшую монетарную политику ФРС США. Данные из Австралии, опубликованные сегодня, не оказывают заметного влияния на динамику инструмента. Вместе с тем, индекс потребительской уверенности от Westpac в ноябре снизился на 2,6% после увеличения на 2,9% в предыдущем месяце, показатель уверенности в деловой среде от Национального банка Австралии в октябре опустился с 1,0 пункта до –2,0 пункта, а индекс условий в деловой среде повысился с 11,0 пункта до 13,0 пункта. USD/JPY Пара USD/JPY показывает околонулевую динамику, консолидируясь вблизи отметки 151.70. Участники торгов не спешат открывать новые длинные позиции по инструменту в преддверии публикации макроэкономической статистики из США по инфляции. Прогнозы предполагают замедление индекса потребительских цен в октябре с 0,4% до 0,1% в месячном выражении и с 3,7% до 3,3% в годовом. Базовый показатель без учёта цен на продовольствие и энергоносители ожидается без изменений на уровнях 0,3% и 4,1% соответственно. Дополнительное давление на «бычьи» настроения по инструменту оказывает сильная перепроданность иены в ближайших временных интервалах, которая, как считают многие аналитики, может вызвать появление ответной реакции со стороны Банка Японии. В прошлом году регулятор действовал более активно, однако в настоящий момент далее вербальной интервенции пока не доходило. Данные, опубликованные накануне, оказали скорее негативное влияние на позиции японской валюты. Так, индекс цен производителей товаров в октябре скорректировался с –0,3% до –0,4%, тогда как аналитики рассчитывали на нулевую динамику, показатель внутренних цен на корпоративные товары замедлился с 2,0% до 0,8% при прогнозе в 0,9%, а объёмы заказов на машины и оборудование снизились с –11,2% до –20,6%. XAU/USD Пара XAU/USD практически не изменяется, консолидируясь вблизи отметки 1945.00. Накануне котировкам удалось показать неуверенный коррекционный рост, несмотря на то что в течение дня были обновлены локальные минимумы от 17 октября. Активность по инструменту остаётся невысокой, поскольку участники торгов ожидают сегодняшней публикации макроэкономической статистики из США по инфляции. Прогнозы предполагают снижение индекса потребительских цен в октябре с 0,4% до 0,1% в месячном выражении и с 3,7% до 3,3% в годовом. При этом базовый показатель может сохраниться на прежних значениях 0,3% и 4,1%, соответственно. Если прогнозы аналитиков оправдаются, на рынке укрепится мнение относительно возможного завершения программы повышения процентных ставок со стороны ФРС США. Согласно инструменту Чикагской товарной биржи (CME) FedWatch Tool, вероятность сохранения стоимости заимствований без изменений в ходе декабрьского заседания регулятора составляет 86,0%. Данные по потребительской инфляции на текущей неделе также представят Великобритания и ЕС, что может существенным образом отразиться на монетарной политике Банка Англии и Европейского центрального банка (ЕЦБ), соответственно. Больше аналитики в блоге LiteForex https://www.litefinance.org/ru/blog/ |

|

|

|

|

|

#10 |

|

GR-Мастер

Регистрация: 14.09.2015

Сообщений: 1,300

2 | 2 |

0 0 4 | 4 |

0 0

|

LiteFinance аналитика. Утренний обзор рынка

EUR/USD Пара EUR/USD торгуется разнонаправленно, удерживаясь в районе локальных максимумов начала сентября на отметке 1.0872. Накануне единая валюта продемонстрировала наиболее сильный рост за последние несколько месяцев, что стало реакцией рынка на значительное замедление инфляционного давления в США. Так, индекс потребительских цен в октябре показал нулевую динамику в месячном исчислении, тогда как аналитики ожидали роста на 0,1%, а в предыдущем периоде значение составляло 0,4%. В годовом выражении показатель замедлился с 3,7% до 3,2%, что оказалось ниже ожиданий на уровне 3,3%, а базовая инфляция скорректировалась с 0,3% до 0,2% и с 4,1% до 4,0%, соответственно. Опубликованные данные подтвердили предположение инвесторов в том, что ФРС США не станет повышать стоимость заимствований ни в текущем, ни в следующем году. При этом эксперты отмечают, что о возможных сроках начала цикла снижения процентной ставки говорить пока несколько преждевременно. Накануне в еврозоне была опубликована статистика по валовому внутреннему продукту (ВВП) за третий квартал, который остался на отметках –0,1% в квартальном выражении и 0,1% в годовом. Кроме того, уровень занятости в регионе незначительно вырос с 0,2% до 0,3% и 1,3% до 1,4%, соответственно, а индекс настроений в деловой среде от Центра европейских экономических исследований (ZEW) в ноябре поднялся с –1,1 пункта до 9,8 пункта при прогнозе в 5,0 пункта. GBP/USD Пара GBP/USD незначительно корректируется вблизи отметки 1.2500 и локальных максимумов от 14 сентября. На рынке преобладают коррекционные настроения, поскольку участники торгов фиксируют прибыль по длинным позициям на фоне стремительного снижения доллара США после публикации октябрьской статистики по инфляции. Индекс потребительских цен замедлился с 0,4% до 0,0% в месячном выражении, что оказалось ниже ожиданий на уровне 0,1%, а в годовом выражении — с 3,7% до 3,2% при прогнозе в 3,3%. Приближение инфляции к целевым уровням ФРС США было расценено как очередной сигнал к завершению программы ужесточения денежно-кредитной политики. Реальная макроэкономическая статистика имеет более важное значение для рынка, чем «ястребиные» заявления главы регулятора Джерома Пауэлла, который на прошлой неделе вновь заявил о потенциальной возможности повышения стоимости заимствований. Кроме того, вчера инвесторы оценивали макроэкономическую статистику из Великобритании, которая не оказала заметного влияния на динамику пары GBP/USD. Так или иначе, средняя заработная плата с учётом премий в сентябре снизилась с 8,2% до 7,9%, тогда как аналитики рассчитывали на 7,4%. В свою очередь, показатель занятости сократился на 207,0 тыс после –82,0 тыс в предыдущем месяце, а безработица за последние 3 месяца осталась на отметке 4,2%. Опубликованная сегодня статистика зафиксировала более стремительное замедление индекса потребительских цен, чем ожидали эксперты: в годовом исчислении он опустился с 6,7% до 4,6% при предварительных оценках в 4,8%, а в месячном — с 0,5% до 0,0%, хотя эксперты предполагали коррекцию до 0,1%. Таким образом, данные просигнализировали об эффективности проводимой Банком Англии монетарной политики, позволяя инвесторам надеяться на завершение «ястребиного» курса и постепенного снижения процентной ставки в будущем. AUD/USD Пара AUD/USD показывает неуверенное снижение, пытаясь восстановить позиции после резкого роста накануне. Напомним, что резкий всплеск «бычьей» активности связан с вчерашней публикацией макроэкономической статистики по инфляции в США. Так, в октябре индекс потребительских цен замедлился с 0,4% до 0,0%, а в годовом выражении — с 3,7% до 3,2%, что оказалось лучше прогнозов в 0,1% и 3,3% соответственно. Базовый показатель при этом скорректировался с 4,1% до 4,0%. Участники торгов ещё больше укрепились во мнении относительно того, что процесс повышения стоимости заимствований со стороны ФРС США окончательно завершён. Опубликованная накануне макроэкономическая статистика из Австралии не сумела повлиять на динамику инструмента. Так, индекс потребительской уверенности от Westpac в ноябре сократился на 2,6% по сравнению с ростом на 2,9% в предыдущем месяце, а показатель условий в деловой среде от Национального банка Австралии поднялся с 11,0 пункта до 13,0 пункта. Умеренную поддержку котировкам сегодня оказывают данные из Австралии и Китая: индекс заработной платы в Австралии в третьем квартале прибавил 1,3% в квартальном выражении и 4,0% в годовом, что оказалось заметно лучше 0,8% и 3,6%, зафиксированных в предыдущем периоде. Китайская статистика отразила увеличение объёмов промышленного производства с 4,5% до 4,6% и розничных продаж с 5,5% до 7,6%. USD/JPY Пара USD/JPY удерживается в районе 150.70, восстанавливаясь после резкого коррекционного снижения накануне. Позиции американской валюты оказались под давлением после публикации октябрьской статистики по потребительской инфляции, которая замедлилась сильнее прогнозов аналитиков. Индекс потребительских цен сократился с 0,4% до 0,0% в месячном выражении, тогда как аналитики рассчитывали на 0,1%, а в годовом выражении показатель опустился с 3,7% до 3,2% при прогнозе в 3,3%. Ослабление ценового давления подтвердило предположения инвесторов о вероятном скором завершении текущего цикла корректировки стоимости заимствований ФРС США и снижении процентной ставки уже в 2024 году. Тем не менее, консолидированный прогноз в настоящий момент предполагает, что этот процесс может начаться не раньше июня или июля следующего года. Давление на позиции иены оказывает статистика из Японии: валовой внутренний продукт (ВВП) в третьем квартале составил –0,5% после роста на 1,2% в предыдущем периоде, тогда как эксперты предполагали –0,1%, а в годовом выражении национальная экономика потеряла 2,1% после увеличения на 4,8% при ожиданиях на уровне –0,6%. Тем временем, объёмы промышленного производства в сентябре повысились с 0,2% до 0,5% в месячном выражении и с –4,6% до –4,4% в годовом. XAU/USD Пара XAU/USD показывает слабый рост, развивая «бычий» импульс, сформированный в начале текущей недели. Накануне инструмент продемонстрировал довольно активную восходящую динамику. При этом позиции американской валюты оказались под значительным давлением на фоне публикации статистики по инфляции в США. В октябре индекс потребительских цен замедлился с 0,4% до 0,0%, что оказалось ниже прогноза в 0,1%, а в годовом выражении показатель опустился с 3,7% до 3,2% при ожиданиях на уровне 3,3%. На этом фоне инвесторы заметно укрепились во мнении относительно того, что ФРС США не станет повышать стоимость заимствований ни в текущем году, ни в следующем. До публикации статистики по инфляции вероятность сохранения процентной ставки без изменений на декабрьском заседании регулятора составляла 86,0%. Поддержку золоту также оказало значительное снижение доходности казначейских облигаций. В частности, ставка по 10-летним бумагам опустилась до минимума за последние 30 дней. Больше аналитики в блоге LiteForex https://www.litefinance.org/ru/blog/ |

|

|

|